Alina InstaForex

Старожил

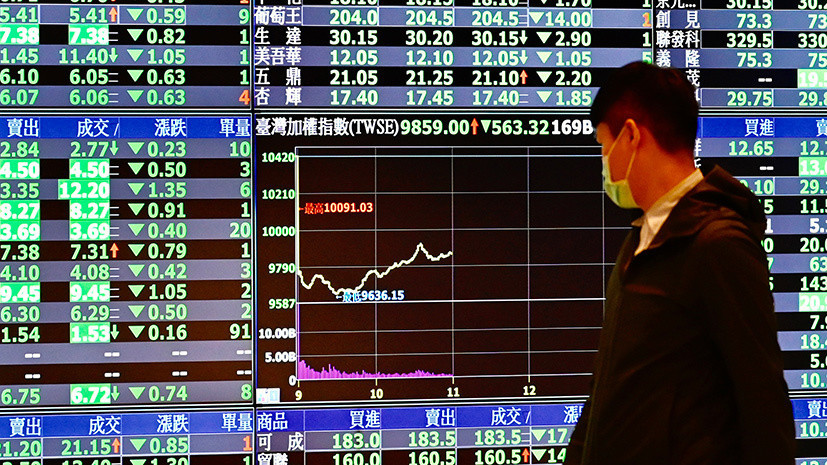

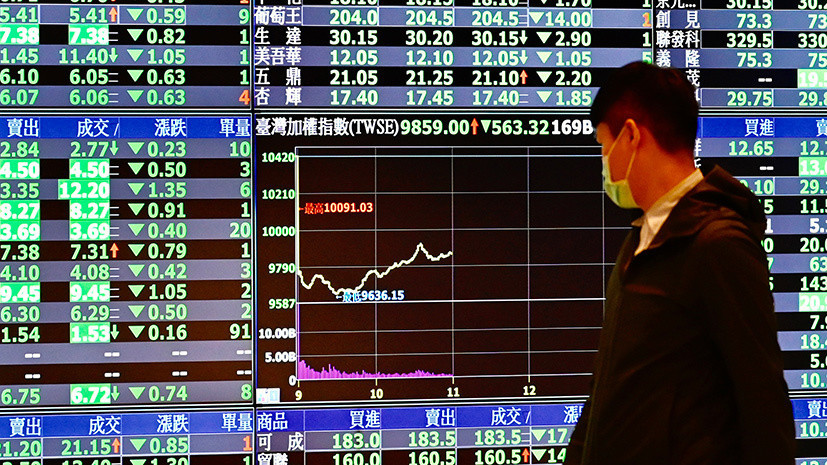

Обвал на азиатском фондовом рынке: чего ждать дальше?

Новый обвал произошел на азиатском фондовом рынке, который упал до минимума за прошедшие 7 месяцев вследствие усиления регулирования сектора высоких технологий в Китае. Тем не менее валюты остаются стабильными. Азиатский рынок акций снизился после третьей сессии продажи акций китайских интернет-гигантов. В то же время рынки облигаций и валюты продолжают находиться в узком диапазоне в ожидании заседания ФРС. Самый обширный индекс ценных бумаг Азиатско-Тихоокеанского региона MSCI продолжает снижение. Во вторник он упал на 0,97%, достигнув минимума с декабря 2020 года. Индекс Гонконга упал на 2,84%, снижение происходит уже третий день. При этом индекс Hang Seng Tech продемонстрировал еще большее падение – на 6,46%. Это самый низкий уровень с июля 2020 года. Чемпионами падения стали ценные бумаги компаний Meituan, которые упали на 12,7%, Alibaba, снизившиеся на 5,5%, и акции Tencent Holding, потерявшие 9%. Это произошло вследствие того, что компании не работают в течение трех дней. Инвесторы ожидают, что в законную силу вступят новые правила, которые обеспечат рабочим выплаты сверх минимальной зарплаты, и они коснутся компаний по доставке продуктов. Экономисты объясняют это тем, что правительство КНР начало кампанию по урегулированию интернет-индустрии, и инвесторы не до конца понимают, какие технологические секторы попадут под очередные изменения в регулировании: сектор финансовых технологий, платформы социальных сетей, доставки или др. В то же время в других азиатских регионах ситуация выглядит более оптимистично: японский индекс Nikkei увеличился на 0,49%, а австралийские ценные бумаги – на 0,46%. Другие рынки также ответили небольшим падением: фьючерсы на S&P 500 снизились на 0,21%, Euro STOXX 50 – на 0,09%, FTSE – на 0,19%. Инвесторы по-прежнему обеспокоены корпоративными доходами США и заседанием ФРС по денежно-кредитной политике. Результаты заседания будут озвучены в среду вечером. Кроме того, одним из самых ожидаемых событий является публикация квартальных отчетов компаний Alphabet, Apple, Microsoft и Amazon. Основные фондовые индексы США закрылись на пиковых отметках в понедельник. При этом в других классах активов серьезные изменения сдерживаются грядущим заседанием ФРС. Ситуация на валютном рынке более стабильная: американский доллар остался в районе своей недавней пиковой отметки, австралийский незначительно упал, а фунт поднялся на фоне опасений об ухудшении ситуации с коронавирусом в Австралии в сравнении с ситуацией в Великобритании. Доходность казначейских облигаций США практически не изменилась по итогам понедельника, в то время как доходность эталонных казначейских 10-летних облигаций незначительно выросла, а доходность двухлетних облигаций немного уменьшилась. Золото подешевело, а нефть подорожала на 0,31%.

Больше FOREX-новостей на страницах InstaForex.Com

Новый обвал произошел на азиатском фондовом рынке, который упал до минимума за прошедшие 7 месяцев вследствие усиления регулирования сектора высоких технологий в Китае. Тем не менее валюты остаются стабильными. Азиатский рынок акций снизился после третьей сессии продажи акций китайских интернет-гигантов. В то же время рынки облигаций и валюты продолжают находиться в узком диапазоне в ожидании заседания ФРС. Самый обширный индекс ценных бумаг Азиатско-Тихоокеанского региона MSCI продолжает снижение. Во вторник он упал на 0,97%, достигнув минимума с декабря 2020 года. Индекс Гонконга упал на 2,84%, снижение происходит уже третий день. При этом индекс Hang Seng Tech продемонстрировал еще большее падение – на 6,46%. Это самый низкий уровень с июля 2020 года. Чемпионами падения стали ценные бумаги компаний Meituan, которые упали на 12,7%, Alibaba, снизившиеся на 5,5%, и акции Tencent Holding, потерявшие 9%. Это произошло вследствие того, что компании не работают в течение трех дней. Инвесторы ожидают, что в законную силу вступят новые правила, которые обеспечат рабочим выплаты сверх минимальной зарплаты, и они коснутся компаний по доставке продуктов. Экономисты объясняют это тем, что правительство КНР начало кампанию по урегулированию интернет-индустрии, и инвесторы не до конца понимают, какие технологические секторы попадут под очередные изменения в регулировании: сектор финансовых технологий, платформы социальных сетей, доставки или др. В то же время в других азиатских регионах ситуация выглядит более оптимистично: японский индекс Nikkei увеличился на 0,49%, а австралийские ценные бумаги – на 0,46%. Другие рынки также ответили небольшим падением: фьючерсы на S&P 500 снизились на 0,21%, Euro STOXX 50 – на 0,09%, FTSE – на 0,19%. Инвесторы по-прежнему обеспокоены корпоративными доходами США и заседанием ФРС по денежно-кредитной политике. Результаты заседания будут озвучены в среду вечером. Кроме того, одним из самых ожидаемых событий является публикация квартальных отчетов компаний Alphabet, Apple, Microsoft и Amazon. Основные фондовые индексы США закрылись на пиковых отметках в понедельник. При этом в других классах активов серьезные изменения сдерживаются грядущим заседанием ФРС. Ситуация на валютном рынке более стабильная: американский доллар остался в районе своей недавней пиковой отметки, австралийский незначительно упал, а фунт поднялся на фоне опасений об ухудшении ситуации с коронавирусом в Австралии в сравнении с ситуацией в Великобритании. Доходность казначейских облигаций США практически не изменилась по итогам понедельника, в то время как доходность эталонных казначейских 10-летних облигаций незначительно выросла, а доходность двухлетних облигаций немного уменьшилась. Золото подешевело, а нефть подорожала на 0,31%.

Больше FOREX-новостей на страницах InstaForex.Com