Эта тема обсуждается давно и содержит равное количество дезинформации и правды. Я проведу сравнение их и добавить свои собственные мысли. Знаю, что трудно повлиять на мнение людей после того, как они его высказали, я приведу факты, чтобы дать обоснованное мнение.

Так как автор больше осведомлен о рынке недвижимости США и ее законах, то и рассматривать будем на примере Северной Америки, но многие концепции будут применяться везде, где вы живете.

Есть три стратегии, которые мы можем использовать при инвестировании в недвижимость или акции.

Прошлая работа

Сколько людей говорили вам, что биткоин - это отличная инвестиция, когда он торговался за 1 доллар. Наверное, не так много, верно? И сколько людей советуют инвестировать в него сейчас?

Как инвесторы, мы склонны прислушиваться первых советников. Мы (неправильно) предполагаем, что только из-за того, что что-то выросло за последние 20 лет, оно будет расти вечно.

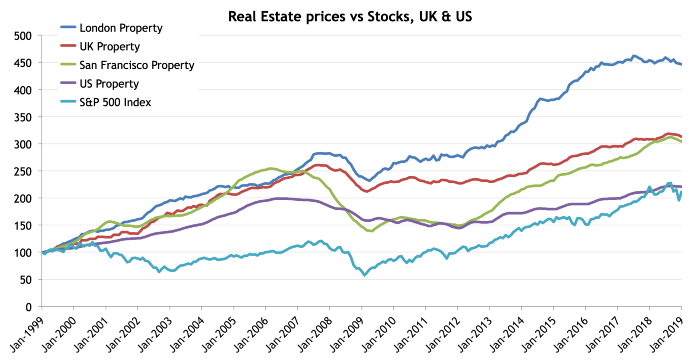

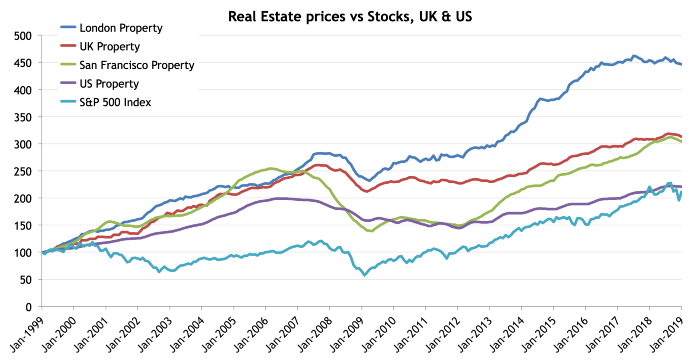

Если смотреть только на рост цены, а не на совокупный доход, то за последние 20 лет лондонская недвижимость значительно опередила США, и даже Сан-Франциско в отдельности. Все цены на недвижимость превысили индекс S & P 500 за тот же период времени.

Использование только прошлых результатов для определения будущих вряд ли приведет к желаемому возврату инвестиций. Фактически исследования показали, что стратегия, которая вкладывает средства в фонды с наихудшими показателями, или в страны с наихудшими показателями(в секторы, в акции) дает превосходную доходность инвестиций.

А пока давайте просто проигнорируем прошлую производительность для нашего сравнения. Я показал, где большинство сравнений идут не так, и мы не должны с этого начинать.

Теоретическая валовая прибыль

С экономической точки зрения ожидаемый доход акций в долгосрочной перспективе составляет около 7% в год. Аренда недвижимости в долгосрочной перспективе также должна быть на этом уровне.

Так что если мы не слишком активны с нашим подходом к инвестированию и просто посмотрим на среднюю ожидаемую прибыль за длительный период времени, они должны быть примерно одинаковыми. Нам нужно понять другие факторы, связанные с инвестициями, чтобы сделать выбор между ними.

Недвижимость: 0, Акции: 0

Справедливая стоимость сегодня

И цены на недвижимость, и цены на акции имеют некоторую эластичность к оценкам.

Цены на недвижимость частично продиктована средней зарплатой в этом районе. Спекулятивный спрос в некоторые периоды времени может опережать предложение, что может взвинтить цены.

На цены акций влияют ожидаемые форвардные доходы и, как и в случае с недвижимостью, новые деньги, поступающие в класс активов, могут создать дисбаланс между спросом и предложением, повышая цены.

Как правило, дисбаланс спроса / предложения - это то, что создает пузыри или депрессии, которые имеют тенденцию нормализовать данное время.

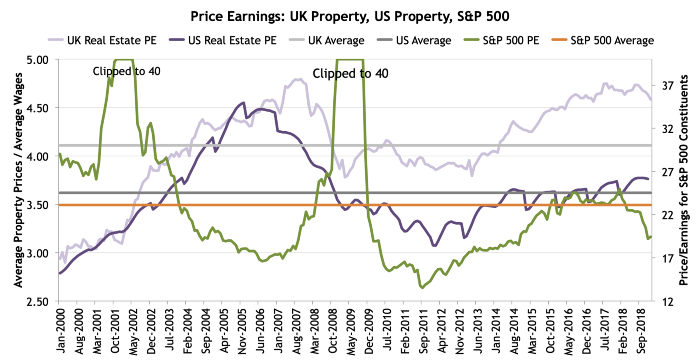

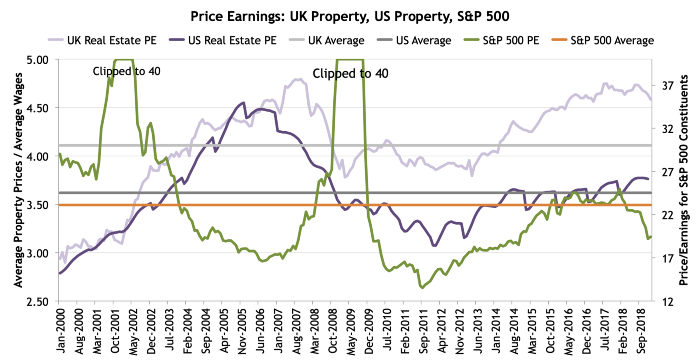

Чтобы понять, является ли наш актив дешевым или дорогим, мы можем взглянуть на очень грубую меру цены / прибыли (цена акций / прибыль компании) в случае акций, а также цену / прибыль (цена недвижимости / годовая зарплата) для реальной недвижимости и сравнить это с их долгосрочными средними.

Этот график поможет многое понять, но главный вывод заключается в том, что доход от цен на акции в США немного ниже их исторической средней цены / дохода, недвижимость в США немного выше, а недвижимость в Великобритании намного выше.

На самом деле это не идеально, но из этого я бы пришел к выводу, что по одному показателю оценки недвижимость в Великобритании выглядит немного дороже, недвижимость в США в среднем долгосрочная, а акции в США выглядят немного дешево.

Стоит отметить что-то дорогое с точки зрения P / E, не означает, что цены когда-либо снизятся, но я думаю, что это стоит того, чтобы мы сравнили два актива.

Недвижимость: 0, Акции: 1

Время

Время негативно влияет на вас тремя способами:

В отличие от этого, для акций это займет около 20 миллисекунд, чтобы совершить сделку в часы работы рынка, и вы можете инвестировать от $ 1. Расчет - t + 2, однако сделка имеет юридическую силу, поэтому вам не нужно беспокоиться о выходе вашего контрагента в это время.

Недвижимость: 0, Акции: 2

Пассивность

Имея родителей, которые инвестировали в недвижимость в 1990-х годах в рамках «выхода на пенсию», я воочию видел проблемы, с которыми они сталкиваются.

Недвижимость: 0, Акции: 3

Чистая прибыль

Мы можем разделить расходы на единовременные и текущие ежемесячные расходы.

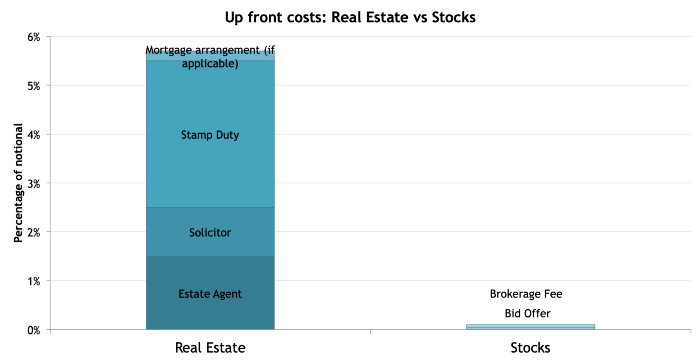

Первоначальные затраты

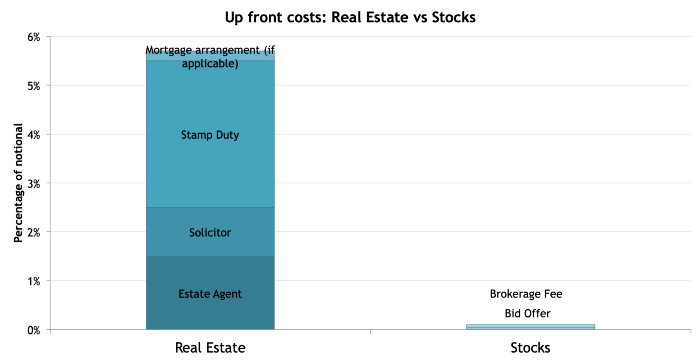

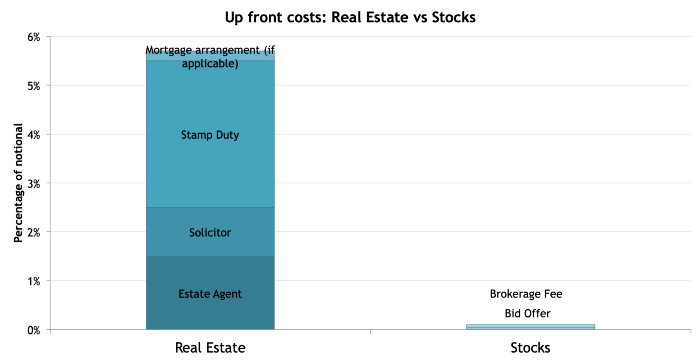

Для собственности, агент по недвижимости и адвокат составляют около 5%. Гербовый сбор (налог) составляет около 3%. Если вы платите за кредит и получаете ипотечный кредит, то плата за организацию составляет от 500 до 1000 долл.

Для акций предложение составляет около 0,1% или менее, а транзакционные издержки - около 0,1% или менее.

Текущие расходы

Для собственности, за исключением коммунальных услуг, таких как вода и газ, у вас есть ежемесячные обязательства по оплате муниципального налога, платы за обслуживание, агентских услуг по недвижимости и сборов за управление. В совокупности ваши затраты составляют около 30–35% вашего валового годового дохода, при условии, что ваша собственность занята 12 месяцев в году. Если мы предположим, что обычный пустой период составляет около 2 месяцев в году, ваши расходы вполне могут составить 40% от вашего валового годового дохода.

Для акций S & P 500 ETF имеют довольно низкие расходы - около 0,04–0,25%, или вы можете просто купить Berkshire Hathaway (BRK-B), который дает вам достаточно диверсифицированную экспозицию в США с коэффициентом расходов 0%.

Налоги

С недвижимостью вы облагается налогом на прирост капитала и доход по вашей текущей ставке подоходного налога.

С акциями вы получаете 0% от прироста капитала до 20 тыс. долл в год. Дивиденды облагаются налогом в размере 10%, и это все, что облагается налогом по вашей текущей ставке подоходного налога.

Первоначальные затраты, текущие расходы и налоги гораздо меньше на акции по сравнению с недвижимостью.

Недвижимость: 0, Акции: 4

Прогноз

Цены на недвижимость сейчас являются огромной социальной проблемой. В апреле 2017 года было освобождение от уплаты налога на ипотечные кредиты. За январь 2019 года была введена дополнительная пошлина за рубежом в размере 1%. Арендодателям приходится повышать энергоэффективность в своих зданиях, чтобы с апреля 2019 года снижать счета за электроэнергию для арендаторов. Сборы запрещены с июня 2019 года и теперь скорее всего переданы арендодателям. В прошлом году говорили о минимальном сроке аренды, который составляет 3 года.

Цены на жилье завышены и правительство принимает меры. С акциями, в ISA вы можете сэкономить 20 000 фунтов стерлингов в год и заработать прирост капитала совершенно без налогов. Скорее всего, пособие по программе ISA снова возрастет и люди будут инвестировать.

Недвижимость: 0, Акции: 5

Диверсификации

Допустим, 1 марта 2018 года вы только что завершили покупку дома в центре города Солсбери. Вы сдаете его в аренду в надежде получить сочный 10% доход от аренды. Через 3 дня отравление Новичком попало в заголовки газет.

Или, скажем, один из ваших арендаторов решает не платить за квартиру и решил не съезжать. Что делать, если вы хотите подать в суд на них, и слушание состоится через шесть месяцев.

Или что делать, если вы покупаете в определенном районе, а затем по соседству идут огромные работы по развитию.

Проблема с инвестированием в арендуемую недвижимость заключается в том, что ваш риск очень сконцентрирован на одном объекте или группе объектов. Что касается акций, то если вы покупаете индекс, у вас есть диверсификация на ~ 500 компаний с очень небольшим объемом капитала.

Если вы используете стратегию Alpha Capture, у вас также есть возможность полностью застраховать рыночный риск, чтобы экономические спады не повлияли на вашу прибыль.

Недвижимость: 0, Акции: 6

Волатильность цен

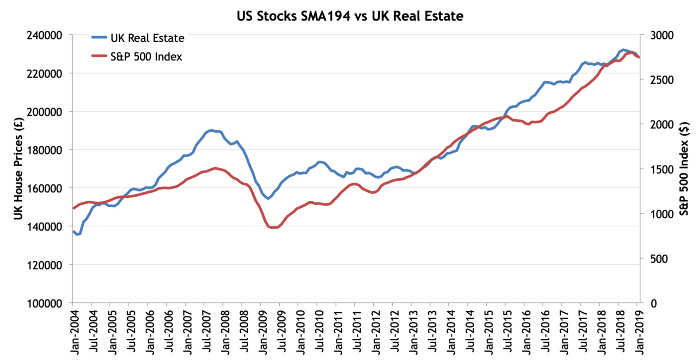

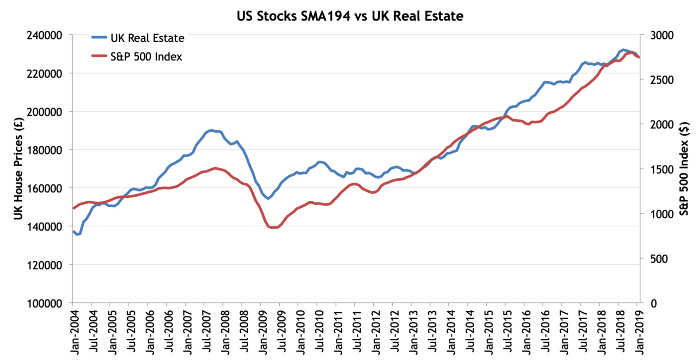

Причина, по которой люди думают, что акции «более рискованны», чем собственность, заключается в краткосрочной волатильности цен. Помните 65 дней, чтобы купить недвижимость, и 129 дней, чтобы продать недвижимость? Если вы скорректируйте цены на акции к тем же 194 дням и сравните их с собственностью, у нас будет совершенно другая картина.

Конечно, это не точно, учитывая то, что я сравниваю по континентам и валютам, однако даже с этим коэффициент Шарпа сейчас примерно равен 0,3, а их соотношение составляет 0,94.

Недвижимость: 0, Акции: 7

Резюме

Вы, вероятно, не поверите мне, но я действительно начал этот пост с того, чтобы поделиться сбалансированным мнением и обсудить достоинства обоих сфер.

Я понимаю, почему люди чувствуют себя более комфортно с недвижимостью, потому что вы можете посетить ее, жить в ней и потрогать ее. Цифры на листе бумаги или на экране заставляет чувствовать себя очень не уверенно.

Другая причина, по которой люди могут отдавать предпочтение собственности, состоит в том, что ваши денежные потоки на недвижимость работают примерно на 3% и они выплачиваются ежемесячно, в то время как в США акции (S & P 500) сейчас составляют около 1,75% и они оплачивается ежеквартально.

Это дикая идея, что люди считают акции «слишком рискованными», когда вы буквально можете оказаться в ситуации, где ваши сбережения застряли в неликвидном активе, который вы не можете продать, и у вас может быть постоянная ежемесячная ответственность по нему. Кроме того, уровень ответственности и юридической ответственности, которую вы берете на себя, предоставляя жилье кому-то не должен быть легкомысленным.

В заключение, акции сейчас дешевле с точки зрения оценки, теоретическая чистая прибыль выше, попутных ветров больше, чем встречных, и они на самом деле пассивны, а собственность - нет, и вы не входите в мир бесконечной боли, связанный с арендаторами.

Есть несколько фантастических способов инвестировать в недвижимость без всех рисков, которые я здесь ставлю, таких как REITs и жилищные застройщики. Есть также способы повысить дивидендную доходность акций, например, вложение в дивиденды аристократов ETF.

В общем, я не думаю, что сейчас подходящее время для запуска долгосрочной стратегии в отношении акций или имущества, поскольку мы находимся на поздней стадии экономического цикла. Я думаю, что любой, у кого есть деньги на пассивные ETF или другие долгосрочные инвестиции, должен подумать о том, чтобы перевести их на инвестиции, защищенные от спада, или на стратегию захвата Alpha, но это личное мнение, и я не подкрепил это данными (пока ).

Так как автор больше осведомлен о рынке недвижимости США и ее законах, то и рассматривать будем на примере Северной Америки, но многие концепции будут применяться везде, где вы живете.

Есть три стратегии, которые мы можем использовать при инвестировании в недвижимость или акции.

- Long. Просто купили и держим на долгосрок. С недвижимостью вы будете покупать жилье и сдавать его в аренду, а с акциями вы будете покупать индекс (S & P 500).

- Alpha Capture. Если вы считаете в данный момент, что цена находится на дне и ждете хороших новостей в СМИ: иногда это может дать 30-60%

- Проблемные. На примере недвижимости: это купить здание требующее ремонта. На примере акций: в случае с активами интернет-компании это купить и оптимизировать размещение рекламы для увеличения стоимости.

Прошлая работа

Сколько людей говорили вам, что биткоин - это отличная инвестиция, когда он торговался за 1 доллар. Наверное, не так много, верно? И сколько людей советуют инвестировать в него сейчас?

Как инвесторы, мы склонны прислушиваться первых советников. Мы (неправильно) предполагаем, что только из-за того, что что-то выросло за последние 20 лет, оно будет расти вечно.

Если смотреть только на рост цены, а не на совокупный доход, то за последние 20 лет лондонская недвижимость значительно опередила США, и даже Сан-Франциско в отдельности. Все цены на недвижимость превысили индекс S & P 500 за тот же период времени.

Использование только прошлых результатов для определения будущих вряд ли приведет к желаемому возврату инвестиций. Фактически исследования показали, что стратегия, которая вкладывает средства в фонды с наихудшими показателями, или в страны с наихудшими показателями(в секторы, в акции) дает превосходную доходность инвестиций.

А пока давайте просто проигнорируем прошлую производительность для нашего сравнения. Я показал, где большинство сравнений идут не так, и мы не должны с этого начинать.

Теоретическая валовая прибыль

С экономической точки зрения ожидаемый доход акций в долгосрочной перспективе составляет около 7% в год. Аренда недвижимости в долгосрочной перспективе также должна быть на этом уровне.

Так что если мы не слишком активны с нашим подходом к инвестированию и просто посмотрим на среднюю ожидаемую прибыль за длительный период времени, они должны быть примерно одинаковыми. Нам нужно понять другие факторы, связанные с инвестициями, чтобы сделать выбор между ними.

Недвижимость: 0, Акции: 0

Справедливая стоимость сегодня

И цены на недвижимость, и цены на акции имеют некоторую эластичность к оценкам.

Цены на недвижимость частично продиктована средней зарплатой в этом районе. Спекулятивный спрос в некоторые периоды времени может опережать предложение, что может взвинтить цены.

На цены акций влияют ожидаемые форвардные доходы и, как и в случае с недвижимостью, новые деньги, поступающие в класс активов, могут создать дисбаланс между спросом и предложением, повышая цены.

Как правило, дисбаланс спроса / предложения - это то, что создает пузыри или депрессии, которые имеют тенденцию нормализовать данное время.

Чтобы понять, является ли наш актив дешевым или дорогим, мы можем взглянуть на очень грубую меру цены / прибыли (цена акций / прибыль компании) в случае акций, а также цену / прибыль (цена недвижимости / годовая зарплата) для реальной недвижимости и сравнить это с их долгосрочными средними.

Этот график поможет многое понять, но главный вывод заключается в том, что доход от цен на акции в США немного ниже их исторической средней цены / дохода, недвижимость в США немного выше, а недвижимость в Великобритании намного выше.

На самом деле это не идеально, но из этого я бы пришел к выводу, что по одному показателю оценки недвижимость в Великобритании выглядит немного дороже, недвижимость в США в среднем долгосрочная, а акции в США выглядят немного дешево.

Стоит отметить что-то дорогое с точки зрения P / E, не означает, что цены когда-либо снизятся, но я думаю, что это стоит того, чтобы мы сравнили два актива.

Недвижимость: 0, Акции: 1

Время

Время негативно влияет на вас тремя способами:

- Капитальное строительство. Каждый раз, когда вы хотите инвестировать в покупку, вы должны накапливать капитал для инвестиций. В зависимости от вашего заработка и того, что хотите купить, это может быть около 1–5 годами или даже больше. В те годы вы наращиваете свой капитал, ваши деньги не вкладываются. Конечно, это не проблема, если вам выплачивают огромные бонусы в виде единовременных сумм или вы только что получили наследство, но для тех, кто начинает свой инвестиционный путь, это определенно будет проблемой.

- Время транзакций. Покупка: в среднем 65 дней до завершения покупки. Продажа: в среднем 129 дней, чтобы продать с 1-го дня маркетинга до законного завершения. Это время завершения играет против вас, если вы пытаетесь купить на горячем рынке. Закон не защитит вас от продавца, который увеличил свое предложение в течение этого периода в 65 дней, и нет закона, запрещающего им отправлять предложение двум покупателям и сообщать им, кто завершит в первую очередь, тот выигрывает.

- Простои. Чтобы найти арендатора среднее время составляет около 2 месяцев, ваша собственность будет пустовать в течение этого времени, не принося вам дохода. Если нужно платить ипотеку, то эти пустые месяцы станут источником стресса. Чтобы выселить арендатора: обычно нужно уведомить за 2 месяца.

В отличие от этого, для акций это займет около 20 миллисекунд, чтобы совершить сделку в часы работы рынка, и вы можете инвестировать от $ 1. Расчет - t + 2, однако сделка имеет юридическую силу, поэтому вам не нужно беспокоиться о выходе вашего контрагента в это время.

Недвижимость: 0, Акции: 2

Пассивность

Имея родителей, которые инвестировали в недвижимость в 1990-х годах в рамках «выхода на пенсию», я воочию видел проблемы, с которыми они сталкиваются.

- Вам будут угрожать злые арендаторы и, возможно, подадут в суд.

- Вы всегда должны будете сделать небольшой ремонт между арендными платами. После некоторых арендаторов нужно будет делать капитальный ремонт.

- Некоторые арендаторы не платят за квартиру и отказываются выехать - в соответствии с правами сквоттеров они могут иметь законное право на вашу собственность.

- Вы подвергаете себя проблеме бытовой аварии. В итоге телефонный звонок в 2 часа ночи в воскресенье, который повлечет за собой принятие определенного решения.

- Даже если вы нанимаете управляющую компанию, вы все равно получаете неожиданные телефонные звонки, но на этот раз в середине рабочего дня, и вы все равно оплачиваете непредвиденные расходы, за исключением того, что на этот раз, вероятно, намного выше, потому что управляющая компания передает эти расходы вам.

- Вы несете ответственность за условия жизни ваших арендаторов и рискуете быть подвергнутым штрафам и даже тюремному заключению.

Недвижимость: 0, Акции: 3

Чистая прибыль

Мы можем разделить расходы на единовременные и текущие ежемесячные расходы.

Первоначальные затраты

Для собственности, агент по недвижимости и адвокат составляют около 5%. Гербовый сбор (налог) составляет около 3%. Если вы платите за кредит и получаете ипотечный кредит, то плата за организацию составляет от 500 до 1000 долл.

Для акций предложение составляет около 0,1% или менее, а транзакционные издержки - около 0,1% или менее.

Текущие расходы

Для собственности, за исключением коммунальных услуг, таких как вода и газ, у вас есть ежемесячные обязательства по оплате муниципального налога, платы за обслуживание, агентских услуг по недвижимости и сборов за управление. В совокупности ваши затраты составляют около 30–35% вашего валового годового дохода, при условии, что ваша собственность занята 12 месяцев в году. Если мы предположим, что обычный пустой период составляет около 2 месяцев в году, ваши расходы вполне могут составить 40% от вашего валового годового дохода.

Для акций S & P 500 ETF имеют довольно низкие расходы - около 0,04–0,25%, или вы можете просто купить Berkshire Hathaway (BRK-B), который дает вам достаточно диверсифицированную экспозицию в США с коэффициентом расходов 0%.

Налоги

С недвижимостью вы облагается налогом на прирост капитала и доход по вашей текущей ставке подоходного налога.

С акциями вы получаете 0% от прироста капитала до 20 тыс. долл в год. Дивиденды облагаются налогом в размере 10%, и это все, что облагается налогом по вашей текущей ставке подоходного налога.

Первоначальные затраты, текущие расходы и налоги гораздо меньше на акции по сравнению с недвижимостью.

Недвижимость: 0, Акции: 4

Прогноз

Цены на недвижимость сейчас являются огромной социальной проблемой. В апреле 2017 года было освобождение от уплаты налога на ипотечные кредиты. За январь 2019 года была введена дополнительная пошлина за рубежом в размере 1%. Арендодателям приходится повышать энергоэффективность в своих зданиях, чтобы с апреля 2019 года снижать счета за электроэнергию для арендаторов. Сборы запрещены с июня 2019 года и теперь скорее всего переданы арендодателям. В прошлом году говорили о минимальном сроке аренды, который составляет 3 года.

Цены на жилье завышены и правительство принимает меры. С акциями, в ISA вы можете сэкономить 20 000 фунтов стерлингов в год и заработать прирост капитала совершенно без налогов. Скорее всего, пособие по программе ISA снова возрастет и люди будут инвестировать.

Недвижимость: 0, Акции: 5

Диверсификации

Допустим, 1 марта 2018 года вы только что завершили покупку дома в центре города Солсбери. Вы сдаете его в аренду в надежде получить сочный 10% доход от аренды. Через 3 дня отравление Новичком попало в заголовки газет.

Или, скажем, один из ваших арендаторов решает не платить за квартиру и решил не съезжать. Что делать, если вы хотите подать в суд на них, и слушание состоится через шесть месяцев.

Или что делать, если вы покупаете в определенном районе, а затем по соседству идут огромные работы по развитию.

Проблема с инвестированием в арендуемую недвижимость заключается в том, что ваш риск очень сконцентрирован на одном объекте или группе объектов. Что касается акций, то если вы покупаете индекс, у вас есть диверсификация на ~ 500 компаний с очень небольшим объемом капитала.

Если вы используете стратегию Alpha Capture, у вас также есть возможность полностью застраховать рыночный риск, чтобы экономические спады не повлияли на вашу прибыль.

Недвижимость: 0, Акции: 6

Волатильность цен

Причина, по которой люди думают, что акции «более рискованны», чем собственность, заключается в краткосрочной волатильности цен. Помните 65 дней, чтобы купить недвижимость, и 129 дней, чтобы продать недвижимость? Если вы скорректируйте цены на акции к тем же 194 дням и сравните их с собственностью, у нас будет совершенно другая картина.

Конечно, это не точно, учитывая то, что я сравниваю по континентам и валютам, однако даже с этим коэффициент Шарпа сейчас примерно равен 0,3, а их соотношение составляет 0,94.

Недвижимость: 0, Акции: 7

Резюме

Вы, вероятно, не поверите мне, но я действительно начал этот пост с того, чтобы поделиться сбалансированным мнением и обсудить достоинства обоих сфер.

Я понимаю, почему люди чувствуют себя более комфортно с недвижимостью, потому что вы можете посетить ее, жить в ней и потрогать ее. Цифры на листе бумаги или на экране заставляет чувствовать себя очень не уверенно.

Другая причина, по которой люди могут отдавать предпочтение собственности, состоит в том, что ваши денежные потоки на недвижимость работают примерно на 3% и они выплачиваются ежемесячно, в то время как в США акции (S & P 500) сейчас составляют около 1,75% и они оплачивается ежеквартально.

Это дикая идея, что люди считают акции «слишком рискованными», когда вы буквально можете оказаться в ситуации, где ваши сбережения застряли в неликвидном активе, который вы не можете продать, и у вас может быть постоянная ежемесячная ответственность по нему. Кроме того, уровень ответственности и юридической ответственности, которую вы берете на себя, предоставляя жилье кому-то не должен быть легкомысленным.

В заключение, акции сейчас дешевле с точки зрения оценки, теоретическая чистая прибыль выше, попутных ветров больше, чем встречных, и они на самом деле пассивны, а собственность - нет, и вы не входите в мир бесконечной боли, связанный с арендаторами.

Есть несколько фантастических способов инвестировать в недвижимость без всех рисков, которые я здесь ставлю, таких как REITs и жилищные застройщики. Есть также способы повысить дивидендную доходность акций, например, вложение в дивиденды аристократов ETF.

В общем, я не думаю, что сейчас подходящее время для запуска долгосрочной стратегии в отношении акций или имущества, поскольку мы находимся на поздней стадии экономического цикла. Я думаю, что любой, у кого есть деньги на пассивные ETF или другие долгосрочные инвестиции, должен подумать о том, чтобы перевести их на инвестиции, защищенные от спада, или на стратегию захвата Alpha, но это личное мнение, и я не подкрепил это данными (пока ).

Последнее редактирование модератором: