В статье дается краткое введение в парный трейдинг, включая концепцию, базовую математику, алгоритм стратегии, разработку торгового робота, оценку тестов на обратное тестирование и перенаправление, а также обсуждение будущих проблем. В качестве практического примера робот будет торговать на криптовалютах.

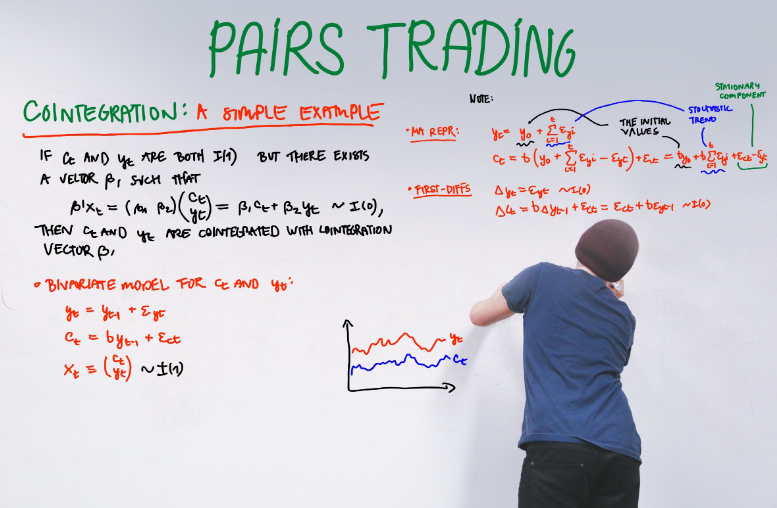

Концепция

Концепция

Торговля парами - это нейтральная к рынку торговая стратегия, в которой используется длинная позиция с короткой позицией в паре сильно совмещенных активов.

Прибыль стратегии получается из разницы в изменении цены между двумя инструментами, а не из направления каждого движения. Следовательно, прибыль может быть получена, если длинная позиция поднимается больше, чем короткая, или короткая позиция опускается больше, чем длинная (в идеальной ситуации длинная позиция поднимается и короткая позиция падает, но это не является обязательным требованием для получение прибыли). Для парных трейдеров возможно получение прибыли в различных рыночных условиях, включая периоды, когда рынок идет вверх, вниз или в боковом тренде, а также в периоды низкой или высокой волатильности.

Коинтеграция против корреляции

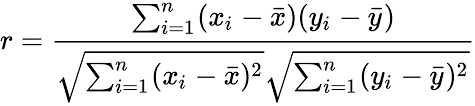

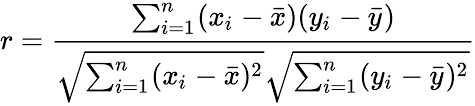

В количественной торговле мы обычно работаем с нестационарными временными рядами. Часто люди считают коррелированными два актива, когда эти активы совмещаются, но этот термин является математически неверным в этом контексте. Корреляция Пирсона определяется только для стационарных переменных. Как видим, в этой формуле используются ожидаемые значения и стандартные отклонения, но эти значения меняются со временем в нестационарных процессах.

Для этих процессов мы можем определить коинтеграцию. Коинтеграция относится к некоторой стационарной линейной комбинации нескольких нестационарных временных рядов.

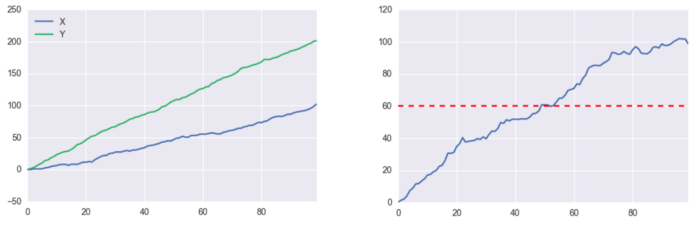

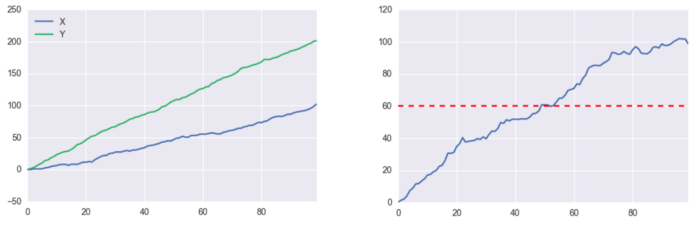

На этом рисунке показаны два процесса (X и Y) и их распространение.

Это пример корреляции без коинтеграции.

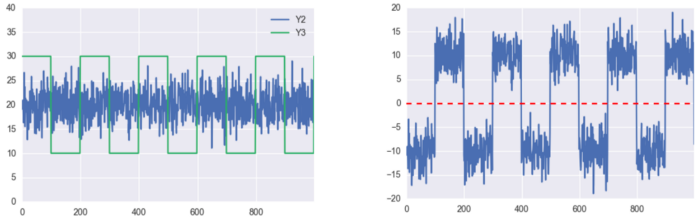

Этот пример наоборот (коинтеграция без корреляции)

Коинтеграция без корреляции

Для перехода к следующей главе мы должны знать, как обнаружить коинтеграцию.

Три основных метода тестирования для коинтеграции:

1. Двухэтапный метод Энгла – Грейнджера

Если xt и yt нестационарны и коинтегрированы, то их линейная комбинация должна быть стационарной. Другими словами:

yt − βxt = ut, где ut стационарно.

Если бы мы знали ut, мы могли бы просто проверить его на стационарность с помощью чего-то вроде теста Дики-Фуллера, теста Филлипса-Перрона и сделать это. Но поскольку мы не знаем ut, мы должны сначала оценить это, обычно используя обычные наименьшие квадраты, а затем запустить наш тест на стационарность для оцененного ряда ut.

2. Тест Йохансена

Тест Йохансена - это тест на коинтеграцию, который допускает более одного отношения коинтеграции, в отличие от метода Энгла-Грейнджера, но этот тест имеет асимптотические свойства, то есть большие выборки. Если размер выборки слишком мал, результаты не будут надежными, и следует использовать авторегрессивную распределенную задержку (ARDL).

3. Тест коинтеграции Филлипса – Оусисиса

Peter C. B. Phillips и Sam Ouliaris (1990) показали, что основанные на остатках тесты единичного корня, применяемые к оцененным остаткам коинтеграции, не имеют обычных распределений Дики-Фуллера при нулевой гипотезе отсутствия коинтеграции. Из-за феномена ложной регрессии при нулевой гипотезе распределение этих тестов имеет асимптотическое распределение, которое зависит от (1) количества членов детерминированного тренда и (2) количества переменных, с которыми тестируется совместная интеграция. Эти распределения известны как распределения Филлипса – Ouliaris, и критические значения были сведены в таблицу. В конечных выборках лучшей альтернативой использованию этих асимптотических критических значений является генерация критических значений из моделирования.

Источник: Википедия

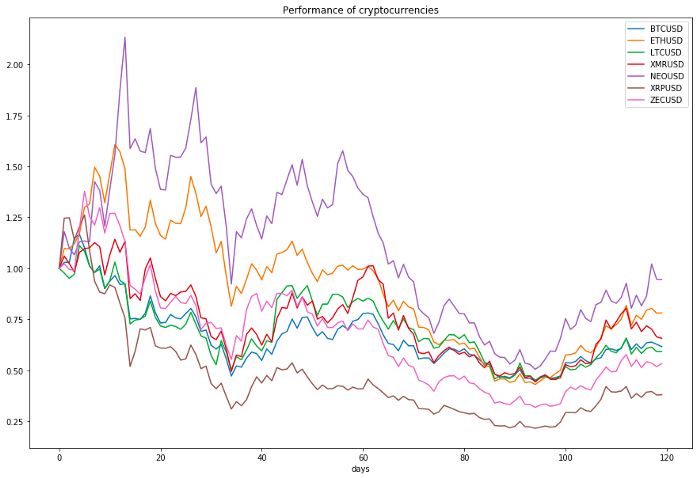

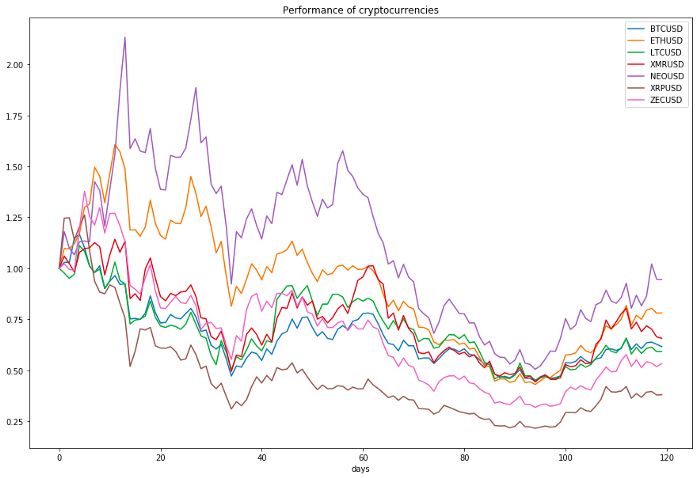

Давайте напишем небольшой анализ для этой проблемы. Прежде всего, загрузим данные из Bitfinex для нескольких криптовалют (с 2018–01–01 по 2018–05–31). Следующим шагом является построение графика криптовалюты. Наконец, выполняем проверку коинтеграции для всех пар активов.

Производительность криптовалюты

Производительность криптовалют (с 2018–01–01 по 2018–05–31)

Нулевая гипотеза состоит в том, что нет коинтеграции, альтернативная гипотеза состоит в том, что существуют коинтегрирующие отношения. Если значение p мало, ниже критического размера, мы можем отвергнуть гипотезу об отсутствии коинтегрирующих отношений.

Мы можем заключить, что некоторые из этих пар объединены и могут быть выбраны для следующего исследования.

Торговая стратегия

В торговле парами нет единого подхода, как рассчитать спред и торговать этим. Некоторые из подходов используют линейную регрессию и остатки в качестве спреда.Мы будем использовать следующий алгоритм.

Алгоритмическая стратегия содержит следующие шаги:

1. Определите коинтегрированные пары одним из методов, описанных выше (например, Энгл-Грейнджер). Этот шаг должен выполняться периодически для получения пары (или нескольких пар), которые будут использоваться на следующих шагах.

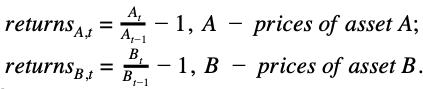

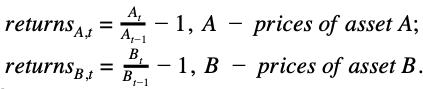

2. Получите историю цен активов по длине N. Рассчитайте доходность каждого актива (например, A и B) в паре.

3. Рассчитайте разницу между доходами

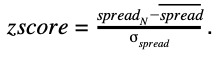

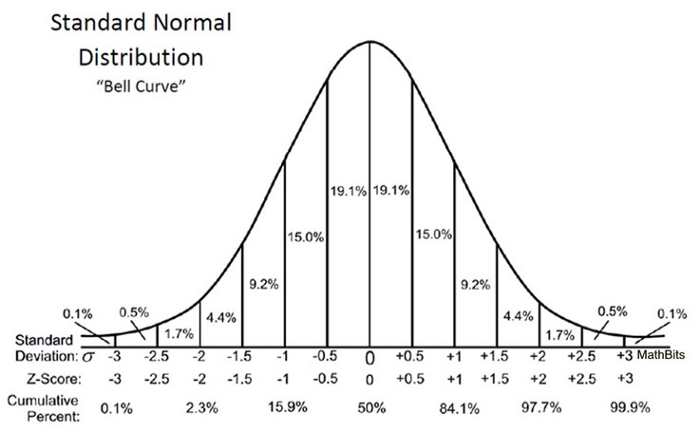

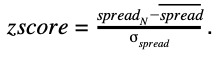

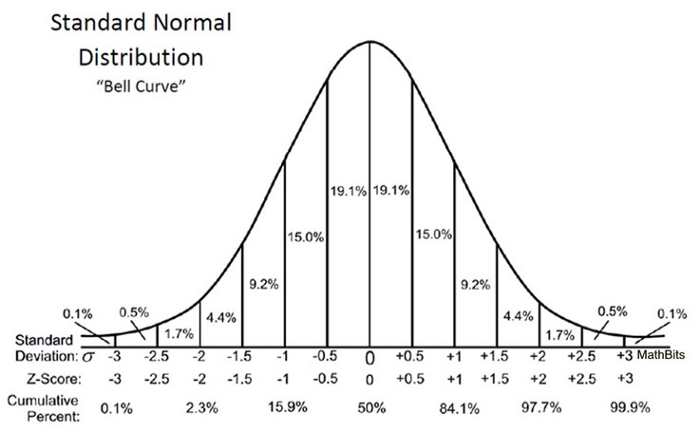

4. Рассчитайте z-показатель, z-показатель - это число стандартных отклонений от среднего значения, которым является точка данных.

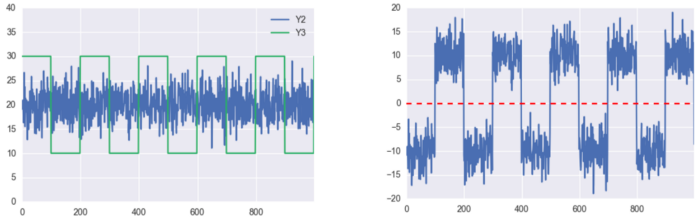

Эта картина иллюстрирует Z-счет

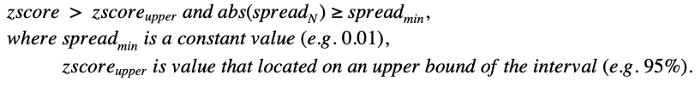

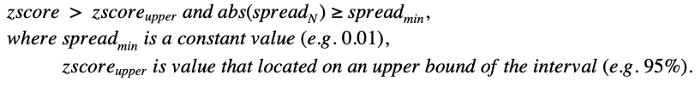

5. Проверьте правило ввода позиции:

Откройте длинную позицию для A (50% капитала) и короткую позицию для B (50% капитала), если это условие верно:

Откройте короткую позицию для A и длинную позицию для B, если это условие верно:

Давайте закодируем этот алгоритм с использованием фреймворка Catalyst. Если вам интересно краткое введение в Catalyst, то пишите в комментариях и увидите. Информацию о функциях initialize, handle_data, analysis и run_algorithm тоже озвучим.

Стандартный подход использует разделение train \ test split, но у нас также есть период тестирования коинтеграции в нашем случае. Эти периоды не должны пересекаться. Поэтому мы имеем

Период тестирования коинтеграции - 5 месяцев (с 2018–01–01 по 2018–05–31)

Период тестирования - 4 месяца (с 2018–06–01 по 2018–9–30)

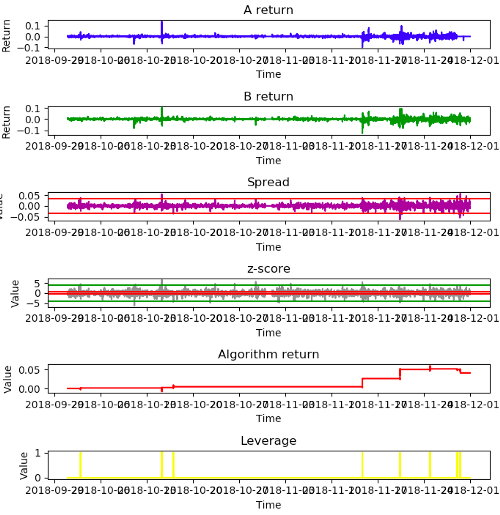

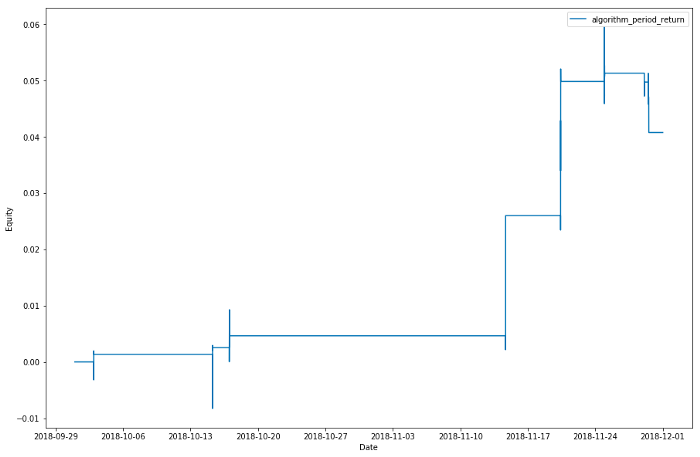

Период пересылки - 2 месяца (с 2018–10–1 по 2018–11–30)

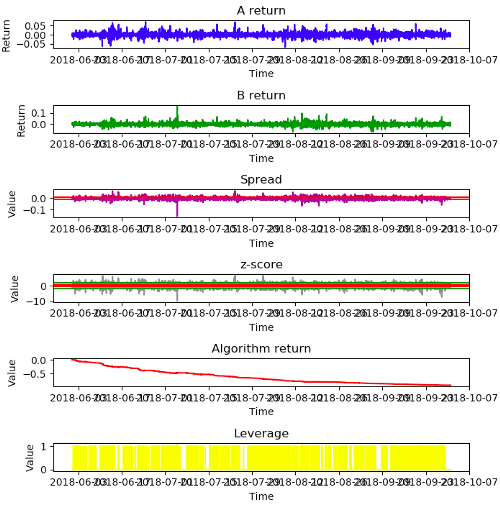

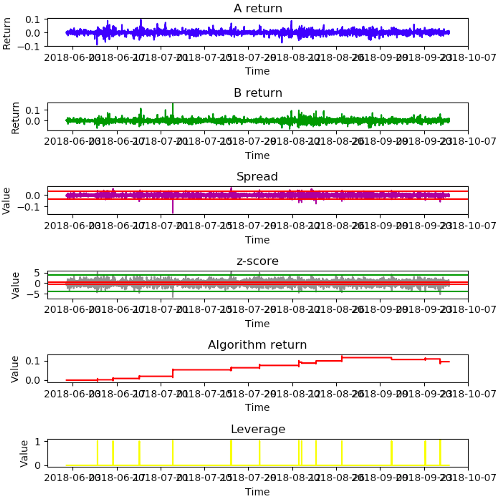

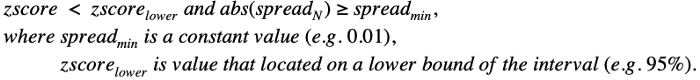

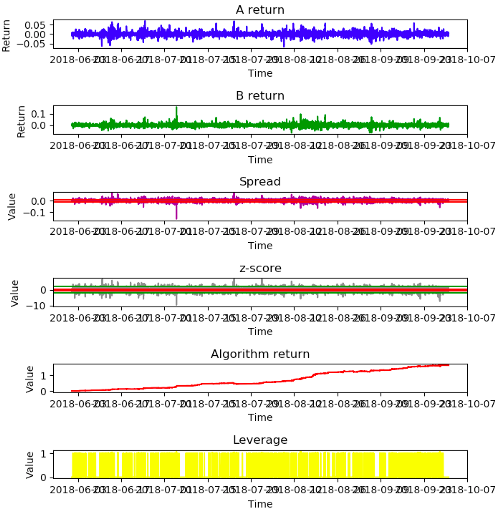

Прежде всего, мы должны проверить алгоритм. Давайте запустим этот скрипт, используя пару XMR / USD и NEO / USD, отключив комиссионные расходы и отключив модель проскальзывания.

Как видим, кривая возврата алгоритма довольно хорошая. Похоже, как это должно работать (очень высокий коэффициент Сортино и доходность составляет 164% за 4 месяца). Консоль выводит производительность:

Общий доход: 1.6415993234216582

Сортино, 30,971434947620118

Максимальная просадка: -0.05125165292172551

Продолжение ниже...

Торговля парами - это нейтральная к рынку торговая стратегия, в которой используется длинная позиция с короткой позицией в паре сильно совмещенных активов.

Прибыль стратегии получается из разницы в изменении цены между двумя инструментами, а не из направления каждого движения. Следовательно, прибыль может быть получена, если длинная позиция поднимается больше, чем короткая, или короткая позиция опускается больше, чем длинная (в идеальной ситуации длинная позиция поднимается и короткая позиция падает, но это не является обязательным требованием для получение прибыли). Для парных трейдеров возможно получение прибыли в различных рыночных условиях, включая периоды, когда рынок идет вверх, вниз или в боковом тренде, а также в периоды низкой или высокой волатильности.

Коинтеграция против корреляции

В количественной торговле мы обычно работаем с нестационарными временными рядами. Часто люди считают коррелированными два актива, когда эти активы совмещаются, но этот термин является математически неверным в этом контексте. Корреляция Пирсона определяется только для стационарных переменных. Как видим, в этой формуле используются ожидаемые значения и стандартные отклонения, но эти значения меняются со временем в нестационарных процессах.

Для этих процессов мы можем определить коинтеграцию. Коинтеграция относится к некоторой стационарной линейной комбинации нескольких нестационарных временных рядов.

На этом рисунке показаны два процесса (X и Y) и их распространение.

Это пример корреляции без коинтеграции.

Этот пример наоборот (коинтеграция без корреляции)

Коинтеграция без корреляции

Для перехода к следующей главе мы должны знать, как обнаружить коинтеграцию.

Три основных метода тестирования для коинтеграции:

1. Двухэтапный метод Энгла – Грейнджера

Если xt и yt нестационарны и коинтегрированы, то их линейная комбинация должна быть стационарной. Другими словами:

yt − βxt = ut, где ut стационарно.

Если бы мы знали ut, мы могли бы просто проверить его на стационарность с помощью чего-то вроде теста Дики-Фуллера, теста Филлипса-Перрона и сделать это. Но поскольку мы не знаем ut, мы должны сначала оценить это, обычно используя обычные наименьшие квадраты, а затем запустить наш тест на стационарность для оцененного ряда ut.

2. Тест Йохансена

Тест Йохансена - это тест на коинтеграцию, который допускает более одного отношения коинтеграции, в отличие от метода Энгла-Грейнджера, но этот тест имеет асимптотические свойства, то есть большие выборки. Если размер выборки слишком мал, результаты не будут надежными, и следует использовать авторегрессивную распределенную задержку (ARDL).

3. Тест коинтеграции Филлипса – Оусисиса

Peter C. B. Phillips и Sam Ouliaris (1990) показали, что основанные на остатках тесты единичного корня, применяемые к оцененным остаткам коинтеграции, не имеют обычных распределений Дики-Фуллера при нулевой гипотезе отсутствия коинтеграции. Из-за феномена ложной регрессии при нулевой гипотезе распределение этих тестов имеет асимптотическое распределение, которое зависит от (1) количества членов детерминированного тренда и (2) количества переменных, с которыми тестируется совместная интеграция. Эти распределения известны как распределения Филлипса – Ouliaris, и критические значения были сведены в таблицу. В конечных выборках лучшей альтернативой использованию этих асимптотических критических значений является генерация критических значений из моделирования.

Источник: Википедия

Давайте напишем небольшой анализ для этой проблемы. Прежде всего, загрузим данные из Bitfinex для нескольких криптовалют (с 2018–01–01 по 2018–05–31). Следующим шагом является построение графика криптовалюты. Наконец, выполняем проверку коинтеграции для всех пар активов.

Код:

import quandl

import pandas as pd

from matplotlib import pyplot as plt

import requests

import statsmodels.tsa.stattools as ts

from statsmodels.tsa.vector_ar.vecm import coint_johansen

def get_bitfinex_asset(asset, ts_ms_start, ts_ms_end):

url = 'https://api.bitfinex.com/v2/candles/trade:1D:t' + asset + '/hist'

params = { 'start': ts_ms_start, 'end': ts_ms_end, 'sort': 1}

r = requests.get(url, params = params)

data = r.json()

return pd.DataFrame(data)[2]

start_date = 1514768400000 # 1 January 2018, 00:00:00

end_date = 1527811199000 # 31 May 2018, 23:59:59

assets = ['BTCUSD', 'ETHUSD', 'LTCUSD', 'XMRUSD', 'NEOUSD', 'XRPUSD', 'ZECUSD']

crypto_prices = pd.DataFrame()

for a in assets:

print('Downloading ' + a)

crypto_prices[a] = get_bitfinex_asset(asset = a, ts_ms_start = start_date, ts_ms_end = end_date)

crypto_prices.head()

# Normalize prices by first value

norm_prices = crypto_prices.divide(crypto_prices.iloc[0])

plt.figure(figsize = (15, 10))

plt.plot(norm_prices)

plt.xlabel('days')

plt.title('Performance of cryptocurrencies')

plt.legend(assets)

plt.show()

for a1 in crypto_prices.columns:

for a2 in crypto_prices.columns:

if a1 != a2:

test_result = ts.coint(crypto_prices[a1], crypto_prices[a2])

print(a1 + ' and ' + a2 + ': p-value = ' + str(test_result[1]))

Производительность криптовалют (с 2018–01–01 по 2018–05–31)

Нулевая гипотеза состоит в том, что нет коинтеграции, альтернативная гипотеза состоит в том, что существуют коинтегрирующие отношения. Если значение p мало, ниже критического размера, мы можем отвергнуть гипотезу об отсутствии коинтегрирующих отношений.

Код:

BTCUSD and ETHUSD: p-value = 0.06576979804268955

BTCUSD and LTCUSD: p-value = 0.07347140678450967

BTCUSD and XMRUSD: p-value = 0.021570889424181703

BTCUSD and NEOUSD: p-value = 0.10239483419041967

BTCUSD and XRPUSD: p-value = 0.00900122457399106

BTCUSD and ZECUSD: p-value = 0.16378128244807538

ETHUSD and BTCUSD: p-value = 0.31796015423321283

ETHUSD and LTCUSD: p-value = 0.609075825185015

ETHUSD and XMRUSD: p-value = 0.17284643088428048

ETHUSD and NEOUSD: p-value = 0.12876967722061067

ETHUSD and XRPUSD: p-value = 0.8353724771161415

ETHUSD and ZECUSD: p-value = 0.008516903095807236

LTCUSD and BTCUSD: p-value = 0.32518789859253106

LTCUSD and ETHUSD: p-value = 0.16681383335780392

LTCUSD and XMRUSD: p-value = 0.1740000549876129

LTCUSD and NEOUSD: p-value = 0.12495042850291554

LTCUSD and XRPUSD: p-value = 0.34798612459501926

LTCUSD and ZECUSD: p-value = 0.2208460047208785

XMRUSD and BTCUSD: p-value = 0.03688944104750657

XMRUSD and ETHUSD: p-value = 0.06850494599390901

XMRUSD and LTCUSD: p-value = 0.18455770053115805

XMRUSD and NEOUSD: p-value = 0.15900072498514983

XMRUSD and XRPUSD: p-value = 0.10535218181116313

XMRUSD and ZECUSD: p-value = 0.08687381831452784

NEOUSD and BTCUSD: p-value = 0.6594245361268345

NEOUSD and ETHUSD: p-value = 0.10139553534891843

NEOUSD and LTCUSD: p-value = 0.5917795242081397

NEOUSD and XMRUSD: p-value = 0.31992922945348756

NEOUSD and XRPUSD: p-value = 0.702811523154505

NEOUSD and ZECUSD: p-value = 0.19217634013579027

XRPUSD and BTCUSD: p-value = 0.38260792567369073

XRPUSD and ETHUSD: p-value = 0.8809574619059632

XRPUSD and LTCUSD: p-value = 0.41282018472796755

XRPUSD and XMRUSD: p-value = 0.2295414704744081

XRPUSD and NEOUSD: p-value = 0.061273680287838465

XRPUSD and ZECUSD: p-value = 0.6935781798945656

ZECUSD and BTCUSD: p-value = 0.36470825863289646

ZECUSD and ETHUSD: p-value = 0.06280072073557352

ZECUSD and LTCUSD: p-value = 0.4757981312526575

ZECUSD and XMRUSD: p-value = 0.1008622413530807

ZECUSD and NEOUSD: p-value = 0.19230331197251305

ZECUSD and XRPUSD: p-value = 0.893919204241542Торговая стратегия

В торговле парами нет единого подхода, как рассчитать спред и торговать этим. Некоторые из подходов используют линейную регрессию и остатки в качестве спреда.Мы будем использовать следующий алгоритм.

Алгоритмическая стратегия содержит следующие шаги:

1. Определите коинтегрированные пары одним из методов, описанных выше (например, Энгл-Грейнджер). Этот шаг должен выполняться периодически для получения пары (или нескольких пар), которые будут использоваться на следующих шагах.

2. Получите историю цен активов по длине N. Рассчитайте доходность каждого актива (например, A и B) в паре.

3. Рассчитайте разницу между доходами

4. Рассчитайте z-показатель, z-показатель - это число стандартных отклонений от среднего значения, которым является точка данных.

Эта картина иллюстрирует Z-счет

5. Проверьте правило ввода позиции:

Откройте длинную позицию для A (50% капитала) и короткую позицию для B (50% капитала), если это условие верно:

Откройте короткую позицию для A и длинную позицию для B, если это условие верно:

Давайте закодируем этот алгоритм с использованием фреймворка Catalyst. Если вам интересно краткое введение в Catalyst, то пишите в комментариях и увидите. Информацию о функциях initialize, handle_data, analysis и run_algorithm тоже озвучим.

Код:

import matplotlib.pyplot as plt

import numpy as np

import pandas as pd

import scipy.stats as st

from catalyst import run_algorithm

from catalyst.api import (record, symbol, order_target_percent, date_rules, time_rules, get_datetime)

def initialize(context):

context.A = symbol('xmr_usd')

context.B = symbol('neo_usd')

context.leverage = 1.0 # 1.0 - no leverage

context.n_modelling = 144 # number of lookback bars for modelling

context.tf = str(30) + "T" # how many minutes in a timeframe; 1 - to get minute data (often errors happen); 60 - to get hourly data

context.z_signal_in = st.norm.ppf(1 - 0.05 / 2) # z-score threshold to open an order

context.z_signal_out = st.norm.ppf(1 - 0.60 / 2) # z-score threshold to close an order

context.min_spread = 0.01 # threshold for minimal allowed spread

context.set_commission(maker = 0.000, taker = 0.000)

context.set_slippage(slippage = 0.0000)

def handle_data(context, data):

current_time = get_datetime().time()

# Get data

A = data.history(context.A,

'price',

bar_count = context.n_modelling,

frequency = context.tf,

)

B = data.history(context.B,

'price',

bar_count = context.n_modelling,

frequency = context.tf,

)

# Calc returns and spread

A_return = A.pct_change()

B_return = B.pct_change()

spread = A_return - B_return

zscore = (spread.iloc[-1] - spread.mean()) / spread.std()

# Close positions

if context.portfolio.positions[context.B].amount < 0 and zscore >= -context.z_signal_out:

order_target_percent(context.A, 0.0)

order_target_percent(context.B, 0.0)

if context.portfolio.positions[context.B].amount > 0 and zscore <= context.z_signal_out:

order_target_percent(context.A, 0.0)

order_target_percent(context.B, 0.0)

# Check minimal allowed spread value

if (abs(spread[-1]) >= context.min_spread):# and np.sign(A_return[-1] * B_return[-1]) < 0:

# Long and Short positions for assets

if context.portfolio.positions[context.B].amount == 0 and zscore > context.z_signal_in:

order_target_percent(context.A, -0.5 * context.leverage)

order_target_percent(context.B, 0.5 * context.leverage)

if context.portfolio.positions[context.B].amount == 0 and zscore < -context.z_signal_in:

order_target_percent(context.A, 0.5 * context.leverage)

order_target_percent(context.B, -0.5 * context.leverage)

record(

A_return = A_return[-1],

B_return = B_return[-1],

spread = spread[-1],

zscore = zscore

)

def analyze(context, perf):

# Summary output

print("Total return: " + str(perf.algorithm_period_return[-1]))

print("Sortino coef: " + str(perf.sortino[-1]))

print("Max drawdown: " + str(np.min(perf.max_drawdown)))

f = plt.figure(figsize = (7.2, 7.2))

# Plot 1st A group

ax1 = f.add_subplot(611)

ax1.plot(perf.A_return, 'blue')

ax1.set_title('A return')

ax1.set_xlabel('Time')

ax1.set_ylabel('Return')

# Plot 2nd public group

ax2 = f.add_subplot(612, sharex = ax1)

ax2.plot(perf.B_return, 'green')

ax2.set_title('B return')

ax2.set_xlabel('Time')

ax2.set_ylabel('Return')

# Plot spread

ax3 = f.add_subplot(613, sharex = ax1)

ax3.plot(perf.spread, 'darkmagenta')

ax3.axhline(context.min_spread, c = 'red')

ax3.axhline(-context.min_spread, c = 'red')

ax3.set_title('Spread')

ax3.set_xlabel('Time')

ax3.set_ylabel('Value')

# Plot z-score

ax4 = f.add_subplot(614, sharex = ax1)

ax4.plot(perf.zscore, 'grey')

ax4.axhline(context.z_signal_in, c = 'green')

ax4.axhline(-context.z_signal_in, c = 'green')

ax4.axhline(context.z_signal_out, c = 'red')

ax4.axhline(-context.z_signal_out, c = 'red')

ax4.set_title('z-score')

ax4.set_xlabel('Time')

ax4.set_ylabel('Value')

# Plot return

ax5 = f.add_subplot(615, sharex = ax1)

ax5.plot(perf.algorithm_period_return, 'red')

ax5.set_title('Algorithm return')

ax5.set_xlabel('Time')

ax5.set_ylabel('Value')

# Plot leverage

ax6 = f.add_subplot(616, sharex = ax1)

ax6.plot(perf.gross_leverage, 'yellow')

ax6.set_title('Leverage')

ax6.set_xlabel('Time')

ax6.set_ylabel('Value')

plt.tight_layout()

plt.show()

run_algorithm(

capital_base = 10000,

data_frequency = 'minute',

initialize = initialize,

handle_data = handle_data,

analyze = analyze,

exchange_name = 'bitfinex',

quote_currency = 'usd',

start = pd.to_datetime('2018-6-1', utc = True),

end = pd.to_datetime('2018-9-30', utc = True))Период тестирования коинтеграции - 5 месяцев (с 2018–01–01 по 2018–05–31)

Период тестирования - 4 месяца (с 2018–06–01 по 2018–9–30)

Период пересылки - 2 месяца (с 2018–10–1 по 2018–11–30)

Прежде всего, мы должны проверить алгоритм. Давайте запустим этот скрипт, используя пару XMR / USD и NEO / USD, отключив комиссионные расходы и отключив модель проскальзывания.

Как видим, кривая возврата алгоритма довольно хорошая. Похоже, как это должно работать (очень высокий коэффициент Сортино и доходность составляет 164% за 4 месяца). Консоль выводит производительность:

Общий доход: 1.6415993234216582

Сортино, 30,971434947620118

Максимальная просадка: -0.05125165292172551

Продолжение ниже...

Последнее редактирование модератором: