EUR/USD: доллар отправил евро в нокаут?

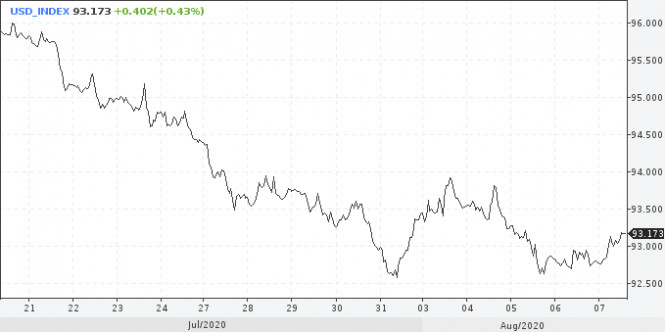

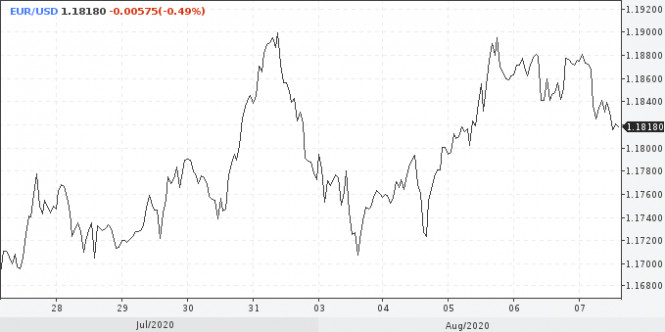

Текущая неделя прошла под знаком борьбы европейской и американской валют. Периодически чаша весов склонялась то в сторону доллара, то в сторону евро. В данный момент поединок остался на уровне ничьей. В перспективе – дальнейший рост «европейца» и постепенное ослабление «американца». В середине недели евро готов был взять бразды правления в свои руки, в очередной раз воспользовавшись слабостью гринбека. Однако доллар сумел восстановиться на фоне позитивных макроэкономических данных, вовремя опубликованных. Информация, поступившая из США, свидетельствует об устойчивом подъеме производственной активности. По оценкам аналитического агентства IHS Markit, в последнем месяце лета производственная активность в Америке увеличилась в разы. Ее темпы оказались самыми быстрыми за текущий год. Согласно отчету Института управления поставками (ISM), в августе индекс менеджеров по снабжению (PMI) для производственной сферы США увеличился до 56,0 пункта с 54,2 пункта, зафиксированных в июле. Этот факт вдохновил инвесторов, ожидающих скорейшего восстановления американской экономики, сильно пострадавшей после пандемии коронавируса COVID-19. Текущие макроэкономические данные стали бальзамом на душу для участников рынка и мощной поддержкой для доллара. Благодаря этому «американец» смог опередить евро в ценовой гонке, резко поднявшись и продержавшись на вершине почти до конца недели. Важной «подпиткой» для гринбека оказался не только экономический, но и политический фактор, а именно комментарии Стивена Мнучина, министра финансов США. Чиновник обратился к Конгрессу с просьбой одобрить дополнительный пакет мер экономического стимулирования. В случае одобрения этой инициативы доллар получит фору перед евро, полагают аналитики. Другим позитивным фактором для гринбека может стать рост инфляционных ожиданий. В США зафиксирован резкий рост объемов розничной торговли и потребления товаров длительного пользования. По оценкам специалистов, они более чем на 10% превышают докризисный уровень, что создает повышательное давление на цены. Это способствует росту инфляции и подготавливает почву для ужесточения монетарной политики ФРС в ближайшем будущем. В подобной ситуации эксперты не исключают пересмотра текущей стратегии Федрезерва, лояльно относящегося к превышению целевого уровня инфляции в 2%. В случае негативных изменений регулятор «развернется» на 180 градусов и поднимет процентную ставку, уверены аналитики. Кратковременное восстановление доллара заметно ослабило позиции евро. Масла в огонь добавила разочаровывающая статистика из стран Евросоюза, обеспокоив участников рынка. Согласно последним данным, в августе базовый индекс потребительских цен еврозоны замедлился до 0,4% г/г с прежних 1,2% г/г, оказавшись намного хуже ожиданий. Тревогу вызывает и ключевой индекс потребительских цен, который в последний месяц лета упал на 0,2% г/г. Это стало ударом для инвесторов, ожидавших его роста на 0,2% г/г. Не порадовал и уровень безработицы: занятость на европейском рынке труда увеличилась до 7,9% с прежних 7,7%. Показатель улучшился всего на 0,1%, подчеркивают эксперты. Сложившаяся ситуация усилила волатильность в паре EUR/USD. В середине текущей недели рынок наблюдал вдохновенное ралли евро и «американские горки» доллара, но сейчас эти страсти утихли. В пятницу, 4 сентября, пара EUR/USD торговалась вблизи низких значений 1,1848–1,1849, пробуя подняться выше. Большинство этих попыток ни к чему не привели. Долгосрочные ожидания в отношении европейской валюты, в отличие от американской, выглядят вдохновляющими. Валютные стратеги итальянского банка Unicredit ожидают, что к концу этого года «европеец» поднимется до 1,2200, а к концу 2021 года – до 1,2800. Этому способствует текущая политика Федрезерва, направленная на таргетирование среднего уровня инфляции. По мнению специалистов, данная стратегия подпитывает тенденцию к ослаблению гринбека и усилению евро.

Ралли европейской валюты, зафиксированное в четверг, 3 сентября, сильно встревожило ЕЦБ. Руководство регулятора опасается, что подобные перепады цен негативно повлияют на восстановление экономики региона. В ЕЦБ считают, что экономика будет отброшена на прежние низкие позиции, на которых она находилась в период пандемии. При этом рост стоимости EUR может отрицательно повлиять на объемы европейского экспорта, ослабив инфляцию. В случае реализации такого сценария потребуется нарастить монетарное стимулирование, подчеркивают в ЕЦБ. По мнению аналитиков, в ближайшее время ралли в паре EUR/USD может повториться. Кто в этой гонке будет победителем, а кто – побежденным, сказать затруднительно, но процесс обещает быть захватывающим. Подобные тенденции могут усилиться в преддверии предвыборных президентских баталий в США, резюмируют эксперты.

Больше FOREX-новостей на страницах InstaForex.Com